前のエントリでまとめた制度の理解に基づき、筆者自身の個人的状況に近いモデルで、将来の年金額や、引退までに必要な貯蓄額などを試算してみた。

いろいろな気付きがあったが、主要な(私的)結論としては、

- アメリカに来た以上は引退まで帰国してはいけない

- 非居住者になっても国民年金には任意加入すべき

- (条件によるが)最速54歳で引退可能

モデルケース

ここで用いるのは以下のようなケース:

- 1993年4月から(学生として)国民年金に加入、この年に20歳になる

- 1997年4月から日本の企業で働き始め、厚生年金に加入(国民年金の資格は喪失)

- 2007年11月まで厚生年金に加入し、12月に日本企業を退職、12月のみ国民年金に一瞬再加入してまた資格喪失、渡米

- 日本企業で給料は年収300万円程度でスタートして年功序列で徐々に増加、退職時点で約800万円(いずれも税引前)、これらを単純に厚生年金の報酬額とみなす

- 2008年1月からアメリカのsocial security税を払いはじめて、2014年1月時点で継続中

- social security税は毎年上限の値を支払い

- 2013年の生活費は4万ドル(2013年末の為替レートで約420万円)

これらは、微妙にパラメータをずらしているものの、筆者本人の状況を参照して現実的と思われる値を採用した(つもり)。日本企業の給料は、一般の製造業の入社10年目程度までならおそらくこれと大差ないだろう。social security税についても、シリコンバレーの一般的なエンジニアの給与水準であれば上限に達することが多いと思われる。

一方、将来分のパラメータについてはもちろん現時点では不明なので、何らかの仮定をおくしかない。ここでは以下を想定する:

- 2014年以降の平均インフレ率は日米とも2.5%/年。生活費はこの比で上昇する

- インフレに追随する年金関連の各種パラメータ(国民年金の定額部分やsocial security税の上限など)も同じ率で上昇する

- アメリカで働いている間は引き続き上限のsocial security税を納める(分だけの給料をもらう)

- 以下の試算では、2018年より日本に帰国して再び日本企業で働くシナリオも考える。その際の給料は前回退職時と同水準でインフレ分のみ加算、その後の昇給はインフレに追随する定期昇給のみとする

- 最長で62歳(になる年の年末)まで、上記の給料の仮定で働き続けられる

- 引退後の手持ち資金は年率3%(税引前)で運用する

- 引退後に外国側の試算を取り崩す場合の為替レートは1USD = 110円

これらのいずれについても、現実には完全に仮定通りというわけにはいかないだろうし、ときには大きくずれる場合もあるだろう。ただ、将来のできごとを完璧に予測することが不可能な以上、ある程度は割り切って進めてみるしかない。今後、明らかに非現実的と思われる仮定が判明した場合は、随時見直したい。一応いくつか補足しておくと、

- インフレ率については、現時点での状況を見る限り日本には高すぎるし、アメリカでは過去数年を除けば低すぎだろう。ただ、資本主義経済が根本から崩壊することでもない限り、長期的にはある程度のインフレになるのは必然(そしてここで考えているのは超長期でのインフレ率)なので、低く見積もり過ぎるのは危険。一方、基本的に他のパラメータもインフレに追随することを仮定している以上(まあその仮定自体にも議論の余地は大いにあるが)、試算に用いる具体的なインフレ率に大きな意味はないとも言える。

- アメリカでの給料についての仮定は、現在シリコンバレーのエンジニアが持っている労働市場での競争力を引退まで保てるなら的外れではないだろう。ただし、競争力についての仮定(願望?)が成り立つかどうかはわからない(とくに最晩年)し、アメリカの場合は本人の競争力にそれほど問題がなくても職を失う期間が生じることはありそう。

- 一方で、日本に帰国して働いた場合の給料の仮定は悲観的過ぎるかもしれない。ただ、崩れつつあるとはいえまだまだ年功序列と終身雇用が根強い社会で、中年以降での出戻りが非常に不利なのも事実だろうし、給料がもらえるだけましという状況すらあるかもしれない。これらを総合して上記の仮定とした。

- 引退後の想定運用利率は、想定インフレに若干勝てる程度、として仮定している。この時期は比較的安全な試算での運用を中心にしないといけないだろうから、インフレに大幅に勝てる利回りを望むのは危険だが、若干上回るという程度であれば、長期国債か物価連動型国債を定期的に買い続けるといった方法で割合無難に達成できると思われる。

年金計算のパラメータ

上記の想定モデルと仮定により、各種計算に必要なパラメータはすべて確定する。

たとえば、日本企業での給与に基づく厚生年金用の報酬額はこの表(pngイメージ)のようになる。ここで、2007年までの報酬額は想定モデルに基づいて「それらしい」値を採用したもので、便宜上日本の会計年度にあわせて計算している。2007年分が少ないのは12ヶ月に満たないため。また、2002年まではボーナス分が参入されていない(制度編参照)ので実際の給与より低い値となっている。2018年以降の報酬額については、2006年時点での額が2014年の段階では同じ価値(日本は緩いデフレだったので)とし、その後上記の仮定の通り2.5%ずつ上昇したとして計算している。再評価後の報酬額は、2035年(62歳)時点での物価にあわせて調整した値。2007年までの分については、年金機構の資料(再評価率)を元に2014年時点での評価値に直し、さらにその後年2.5%ずつ上昇したと仮定した場合の値。たとえば2002年の例だと、2014年時点の再評価率が0.959なので、

2035年の評価値 = 450万 * 0.959 * 1.025^21

= 724万8235

となる。なお、2018年以降の再評価後報酬額がすべて等しいのは、昇給がインフレ分のみという仮定と、再評価率がインフレと同率で上昇するという仮定があるので当然である。

また、アメリカのsocial securityを計算するのに必要なパラメータはこの表(pngイメージ)の通りに求まる。2014年分までの値は確定している実際値を採用。それ以降の分は日本の場合と同様に、年2.5%のペースで増加したと仮定している。ちなみに、2008年から2014年までについての平均増加率は2.78%で、2.5%という仮定もそう極端に外れているわけではないと言える(控えめすぎかもしれないが)。

試算シナリオ

以上の準備のもとに、いくつかのシナリオについて、支給される年金額を計算し、仮に最長(最悪?)120歳まで生きたとした場合の生活費を賄うためには引退時までにいくら貯蓄している必要があるかを考える。また、その歳、年金の繰り下げ等の効果を考慮して、必要な貯蓄額を最小にすることを目標とする。

これらのシナリオでは、引退する時期として基本的に62歳(2035年、の年末)を想定する。これは単に、アメリカのsocial securityの計算上62歳が便利だからというだけの理由だが、早期リタイアを別にすると、多くの場合の退職年齢は60歳前後だろうから、仮定としては概ね妥当であろう。

2013年末に420万円を想定していた生活費は、年2.5%のインフレにより2035年末の時点では723万円になっている。これが同様に毎年2.5%ずつ増加することになる。

どのシナリオでも、引退後は日本で暮らすことを仮定している。先のことはわからないものの、諸制度や社会の条件を考慮すると、貯蓄と年金だけが生活費の種となる状況では日本での生活の方が断然有利と思えるため(アメリカは稼げざるもの住むべからずな国という感じ)。ただし、アメリカで暮らす場合の試算に修正するのは難しくないはずなので、後で時間ができたらやってみたい。

また、すべてのシナリオに共通する仮定として、収入に対する課税条件がある。20年後なので税制も大きく変わっている可能性はあるが、具体的な変更を予想できるものではないので、現状の制度を概ねそのまま適用する。まず、収入源は年金(日米とも)と貯蓄分の運用益のみとする。年金については、制度編でも書いたとおり、一定額を控除した上で雑所得として課税される。ここで、年金額は生活費を賄える程度の最低ラインと仮定し、現在価値での330万をぎりぎり下回る程度と想定する。この場合、(65歳以上として)控除額は少なくとも120万円と基礎控除の38万円で、税率のブラケットは10%となるから、住民税の10%と合わせた実際の税率は

(2999999 - (1200000 + 380000)) * (10 + 10)% / 2999999

= 9.45%

控除額やブラケットの所得金額はインフレに追随して上昇するものと仮定して、実際の年金収入に対して一貫してこの税率を適用することにする。

一方、貯蓄の運用分は、公的年金相当とみなされる(と思われる)IRA等からの引き出しを別にすると、おもに利子・配当および譲渡(キャピタルゲイン)益の扱いになると予想される。日本の税制ではこれらは分離課税で、税率は地方税を含めて原則20% (国税庁のページ参照:利子所得、譲渡所得)。ただし、2037年末までの所得分については復興特別所得税が加算されて20.315%になる。

一番単純な計算では、想定している年利3%の運用利回りをこの税率の分だけ割り引けばよい(たとえば収入が利子だけならこれで十分)が、譲渡益が入ってくると計算が難しくなる。これは、毎年売却するのでない限り譲渡益が実現されるまで課税が繰り延べられるため。ただ、長期で平均的に見れば毎年課税されている場合の計算よりは有利になるはずだし、引退後の運用は一般的にはより低リスクかつ利子や配当型のみの試算が中心になると考えられるので、単純な計算でもそれほど問題はないだろう。ということでここではこの単純化を採用する。すなわち、各年について、年初の貯蓄から生活に必要な分を取り除いた上で、2037年までは2.39055%の増加、それ以降は2.4%の増加があるとして計算する。

シナリオ1: 10年後に帰国して日本で働くケース

このシナリオでは、アメリカで10年働いあと、2018年1月(45歳になる年)に日本に帰国して、以後引退まで日本で働くことを想定する。また、2014年から17年末まで、および2036年から38年(65歳になる年)までの7年間は国民年金に任意加入し、日本での年金額を増額する。さらに、日米とも年金受給開始は最大限繰り下げ(70歳開始)て積み増しを狙う(なお、ここで想定しているモデルの人の場合は1960年以降生まれなので、アメリカの標準の受給開始年齢は67歳になっている)。

この場合、老齢基礎年金(国民年金および厚生年金の「1階」部分)の加入期間は、初期の93年4月から07年12月までの176ヶ月、さらに任意加入および帰国後の合計25年(300ヶ月)をあわせた476ヶ月(厳密には65歳の誕生日を超えての任意加入は継続できないような気もするが、まあ誤差の範囲だろう)。2013年に年額77万8500円だった固定額は、インフレ調整の結果2035年には134万243円になっており、結局老齢基礎年金の年額は

1340243 * (476/480) = 132万9074円

一方、厚生年金については、結局、上記の表にある再評価後の報酬額について2003年前後に分けて合計し、それぞれの時期に対応する乗数をかければ求まる:

03年より前: (3244952 + ... + 7248235) * 7.125/1000

03年以後: (12118183 + ... + 8886668 + 13436655 * 18)

* 5.481/1000

合計: 35328325 * 7.125/1000

+ 300091729 * 5.481/1000

= 1896517円

したがって、62歳段階での合計の年金額は 1329074+1896517 = 322万5591円(年額)。これが受給開始の70歳までに年率2.5%でインフレ調整されて393万69円となり、繰下げ効果で42%増になって、結局年額558万698円になる。これ以後は年率2.5%で増加する。

アメリカの年金については、表に掲載したパラメータを用いて、2008年から2017年までのearnings(maxを仮定している)を対象に計算することになるが、各年の値をインフレ調整して62歳時の価値に直すので、結局必要なのは62歳時のパラメータのみ。これを用いて、まずPIAが以下のように求まる:

AIME = ($196511 * 10/35)/12

= $4678.83

PIA = 0.4 * bp1 + 0.32 * (AIME - bp1)

= 0.4 * 1371 + 0.32 * 3307.83

= $1606.91

ここで、bp1に対する乗数は、Windfall Elimination Provision(制度編のエントリ参照)の効果により、基本の0.9ではなく、0.4となっていることに注意。

これをさらに受給開始の70歳時の価値に直して、さらに繰り下げ特典の24%増を施すと、$2427.75、年額で$29133.01。$1=110円のレートを仮定しているので、日本円で320万4631円になる。

以上を合算し、公的年金としての税金(上記の通り、実質税率9.45%を仮定)を差し引いた手取りは、

(3204631 + 5580698) * (1 - 0.0945)

= 795万5115円

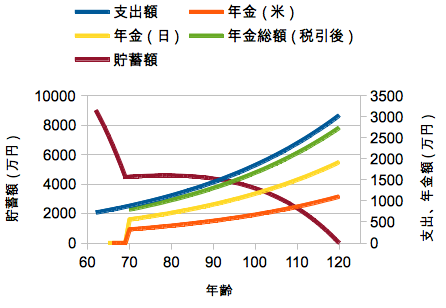

一方、生活費は、62歳時に723万円だったのがインフレにより70歳時には881万円になっている。すなわち、年金だけでは生活できないので、その分だけ引退時までに多くの貯蓄が必要となる。具体的に計算すると、62歳の年末までに約9000万円貯蓄している必要がある。これでまず70歳までの生活費をまかない、その後は年金とあわせてやや速度を緩めつつも徐々に取り崩されて、120歳の年末にちょうど0になる(下図参照)。

(なお、この図では日米それぞれの年金額は税引前、総額は税引き後の値を用いている。そのため日米それぞれの値は総額とは一致していない。以下の図でも同様)

これはかなり厳しい数字と言えよう。年2.5%のインフレ分を単純に割り引くと現在(2014年)の価値では約5200万円なので、手の届かない額ではないという気もするが、かなり高額ではある。とくに、このケースでは、給料も低めが予想される一方で資産運用の面でもいろいろ制約の多い日本での会社員生活が長いので、そのまま実現するのは容易ではないと思われる。

このケースが厳しい結果となる一つの理由はアメリカ年金のWEPの仕組みである。このシナリオでは、アメリカでsocial security税を収めた期間が20年以下のため、bending point 1にかかる乗数が最小の0.4となってしまう。仮にこれが最大の0.9だとすると、試算結果は劇的に変わり、必要な貯蓄額は5000万円程度まで下がる。

WEPのシステムは理不尽と言えば理不尽である。Social security税を収めた期間が短いこと自体については、残りを0として35年の平均値を取ることで埋め合わされているはず(こうした仕組みは日本も同様)であるし、比較的収入が低い、若い時期については日本側での年金への拠出額が相応に低くなることで反映されているはずなので、とくに社会保障協定のある二国間ということも考えると、過剰なペナルティに思える…と、こんなところで愚痴っても仕方ないので、この状況は受け入れるしかないだろう。後のシナリオとの比較からも明らかだが、こと年金のファイナンスという観点からは、一度アメリカで働きはじめた以上は安易に帰国するのは非常に不利だということになる。

なお、公平を期すためにいえば、WEPには”protection”の仕組みがあり、社会保障協定のある国での雇用ベースの年金額の半分以上は減額されないことになっている(guarantee provision、SSAのページの資料に説明があるが、かなりわかりにくい)。しかし、今回使った例で計算すると、結局減額率はguaranteeを適用しても変わらない。基本的に、給料がかなり低い人以外には助けにならない救済措置と思われる。

一方、以上の試算に含まれていないものの、実際の計算には無視できない影響を与えると思われる要素もある。その一つは退職金。中年での中途入社だから多くはもらえないだろうが、仮に現在価値で1000万円相当の退職金が出たとすると、引退時の価値なら約1700万円になり、その分必要な貯蓄額が減る。また、企業年金(厚生年金の3階部分)から年金額に多少の上乗せがある場合もあるだろう。これらは一般的な見積りが難しいので考慮しなかったが、実際にこのシナリオに近いキャリアを選ぶなら、その部分も含めて試算する必要がある(でないと過度に悲観的な結果になってしまう)。

もう一つ、これは特定のシナリオによらず一般的に言えることだが、生活費をおさえて貯蓄の持続性を確保するということも考えられる。このシナリオの例だと、年金支給開始時点での生活費を約1割減らせれば、理論上は年金(税引き後)だけでずっと暮らしていけることになる。そもそも、ここで仮定した生活費の見積額自体もかなり怪しいし、一般的に引退後の生活には現役時ほど多くのお金は必要ないと思われる(逆に病気や介護で出費がかさむこともあるかもしれないが)ことも考えると、生活費をおさえる対応は現実的に可能かもしれない。

シナリオ2: 引退までアメリカで働くケース

このシナリオでは、35歳の渡米から62歳の引退まで、ずっと(28年間)アメリカで働き、その後日本に帰国して引退生活を送ることを想定する。年金額の計算方法はシナリオ1の場合とほぼ同様でよい。ただし、日本の場合は追加の厚生年金部分が割愛され、以下のようになる:

03年より前: (3244952 + ... + 7248235) * 7.125/1000

03年以後: (12118183 + ... + 8886668) * 5.481/1000

合計: 35328325 * 7.125/1000

+ 58231943 * 5.481/1000

= 570884円

国民年金相当の基礎年金部分については、日本在住時の保険料のみによる年金と、2014年以降65歳まで任意加入した場合の両方を計算して比較する。それぞれの加入月数は176と476なので、62歳時点での年金月額はそれぞれ以下のようになる:

任意加入なし: 1340243 * (176/480) = 49万1422円 任意加入あり: 1340243 * (476/480) = 132万9074円

アメリカの年金は、雇用期間が28年なのでWEPによる乗数は0.8まで上昇し、PIAは

AIME = ($196511 * 28/35)/12

= $13100.67

PIA = 0.8 * bp1 + 0.32 * (bp2 - bp1)

+ 0.15 * (AIME - bp2)

= 0.8*1371 + 0.32*6888 + 0.15*4841.67

= $4027.21

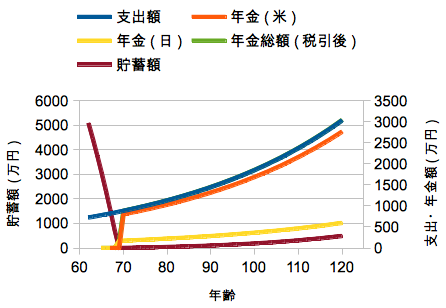

これらの値を元に、62歳時点の貯蓄額を最小にする最善の受給プランを求めると、任意加入なしの場合は、約5000万円の貯蓄を用意し、日本の年金受給開始を69歳、アメリカの年金は70歳にすること(下図):

(注: この図では、年金総額はほぼ支出と等しくなっているため、グラフでは隠れてしまっている)

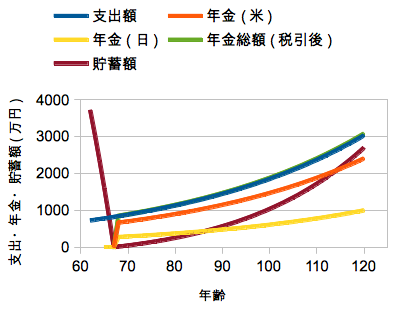

一方、任意加入ありの場合では、62歳までに約3700万円の貯蓄があればよい。また、年金は日米とも68歳から受給できる:

これらの場合では、年金だけで暮らせる状態が実現できている。そのため、理論上は受給開始までの生活費を賄える分だけの貯蓄があればよいことになり、また、この条件を保てる限り受給開始を早めることができる。ただし、「理論上は」と書いたように、実際には年金受給開始の時点で貯蓄が0という状態はリスクが大きすぎて現実的ではないだろう。したがって、この最低貯蓄額に加えて2年分程度の生活費くらいの上積みは必要だろう。

任意加入の有無による差は、任意加入ありの場合では後者のほうが開始時期を前倒しできる分だけ必要貯蓄が少なくてすむことによるもので、1,2年生活費を切り詰めて同様の条件が達成できれば両者の差を実質的になくすことも可能だろう。したがって、この差は見た目ほど大きいものではない。

また、当然ながら、任意加入時の保険料の支出は実質的に必要な貯蓄額を押し上げていることになるが、上の比較ではこの点は考慮されていない。2014年の時点での保険料が年間18万480円。仮にこれが毎年仮定インフレ率(2.5%)ずつ上昇するとし、一方前納割引制度(現時点で約2%)が同じ割引率で維持されたとすると、2038年(65歳時)の保険料は31万9910円で、この期間の保険料の総額は約604万円。この額で比較するとまだ任意加入ありの方が有利だが、より現実的にはこの保険料相当の額を毎年自己運用したと想定して比較しないといけない。これが仮にインフレ率と同率で運用できたとするなら、65歳時には約800万円となる。もし年利5%で運用できたとすれば約1084万円で、後者なら実質的にはほとんど差がなくなる。

ただし、保険料の支出効果を考えても、なお任意加入する方が断然優れているといえそう。まず、少なくともここでの計算上はまだ金額的にも有利であるし、より重要な点として、円建てでの年金額を増やせるからである。任意加入なしの場合のグラフを見ても明らかだが、この場合では年金のほとんどがドル建てのアメリカ年金に頼る形になっている。日本で引退生活を送るという仮定なので、生活費は日本円で用意しなければならず、ドルの年金はその都度日本円に両替する必要がある。このコストも無視できないものになるだろうし、それ以上に、引退後の生活費の大半が為替リスクにされされることになるのは不安が大きすぎる。任意加入ありの場合でもドル建ての年金の方がずっと大きいので問題がなくなるわけではないが、国外で長期に働く以上これはある程度は避けられない。

シナリオ3: 早期リタイア

最後のシナリオは、これまでの例とは方向性を変えて、ある程度の運用実績の仮定のもとで、リタイア可能になる最小年齢を計算してみる。個人的には早期リタイアにとくに興味があるわけではないのだが、ちょっとした好奇心で計算してみた。

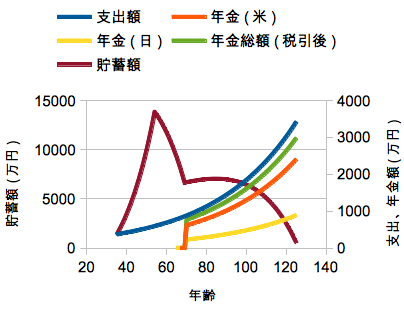

具体的には、35歳の渡米時に1000万円相当の運用可能資金があるとし、その後引退まではアメリカで働き、その間給料の一部を継続的に積み立てて運用すると考える。積立額は初年度を300万円相当とし、その後毎年2%ずつ増やしていくと仮定する。運用は平均の年利回りで5%が実現できるとする。また、シナリオ2の場合と同様、2014年以降65歳になるまで国民年金に任意加入するとする。

この場合、最速で54歳の年の年末で引退可能となる。その時点での貯蓄は約1億3800万円(ただしこの例では任意加入の保険料のことは考えていない)。年金の受給開始は日米とも最大限繰り下げて70歳、その時点で税引後約768万円の年金額になる:

ちなみにこの例では126歳(2099年)まで(財政上は)生きられる。22世紀まであと一歩…。

まとめ

架空の例ではあるし、各種パラメータも大雑把な予測に基づいているため、これらの例がすぐ自分の生活の参考になるというわけにはいかないだろうが、あくまでここでの試算結果だけからすると、まじめに働いて(アメリカの場合クビにならないようにするのは大変そうだが)、それなりにまじめに資産運用すれば、引退後の生活を極端に心配することもなさそうということがわかったのは収穫。

一方、具体的に計算してみてはじめて認識できたポイントもいくつかあり、これらはここでの例題に限らず適用できそうなので、有効に活かしていきたい。具体的には以下のような点:

- 中途半端に日本に帰国して働くのは財政的には危険。そのときの給料(はもちろんだろうが)や企業年金の条件をしっかり確認する必要がありそう

- アメリカ在住で日本年金に非加入でよい期間も、国民年金に任意加入するべき。(支払い保険料と年金額との比較において)単純な金銭上の損得でも得になる可能性があるし、引退後に日本に住むならリスクやコストを取らずに円建ての収入源を増やしておいた方がよいから。

- 計算の上では、うまくいけば年金だけで生活できる状態にすることもできそう。そうなれば長生きリスクは0になるので、なるべくそこを目指していくべき。逆に、年金で賄えない部分が少しでも生じると、インフレに応じて休息に貯蓄が取り崩され、長生きリスクはシビアになる。また、これらの観点から、年金の受給開始は可能な限り遅らせるのが望ましい。

コメントを追加