例年、正月に(下記注)前年の収支を元に家計を見直して、ついでに資産運用状況も確認することにしている。過去3年の例にならって今年もその結果をまとめてみた。

注: 実際の作業は正月にしていて、このblogの内容もその時点でほとんど完成していたのだが、諸般の事情で投稿できる状態になるまでに4ヶ月もかかってしまった。資産配分状況等については、現時点(2021年5月頭)の状況とはすでにそれなりの差が生じているが、基本的に執筆当時の内容のままとしている。

運用資産全体の状況

2020年の運用利回り(内部収益率で計算)は13.12%。Covid 19による暴落が挟まった波乱の年だったが、通年で見れば世界の株式市場は19年に続いて大幅高(たとえばS&P 500は15%超の上昇)で終わり、基本的に手持ち資金を随時index fundに投入するだけのスタイルである筆者の運用成績もそれに追随して良好だったことになる。運用開始の2002年以来からの通算利回りは1年前の5.81%から6.66%に上昇、目安としている6%を上回り、渡米以降の年では最高値を更新した(渡米前は累計の期間が短く総残高も小さかったので通算利回りの幅も振れやすかったことを考えれば、運用開始以降の最高値と言ってもいいかもしれない)。

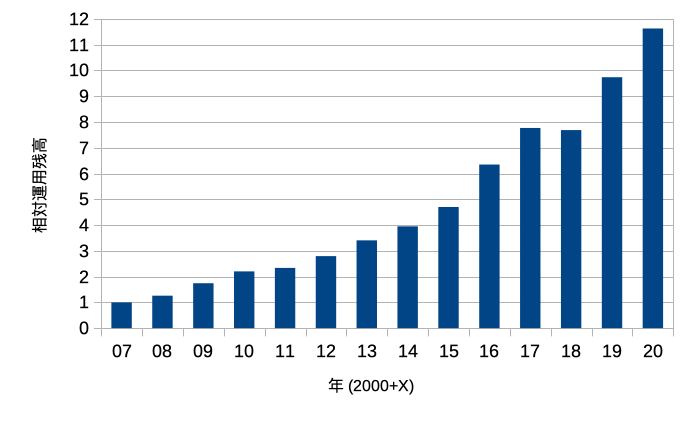

以下のグラフは、例年にならって2007年末以降の毎年末の運用資産残高の推移を表したもの(2007年分を1としたときの相対値)。

昨年末にあと一歩まで迫っていた、2007年末残高比の10倍超えを達成、2020年の利回り自体が非常によかったこともあって11倍超えも達成した。

ポートフォリオ全体と資産クラスごとの成績

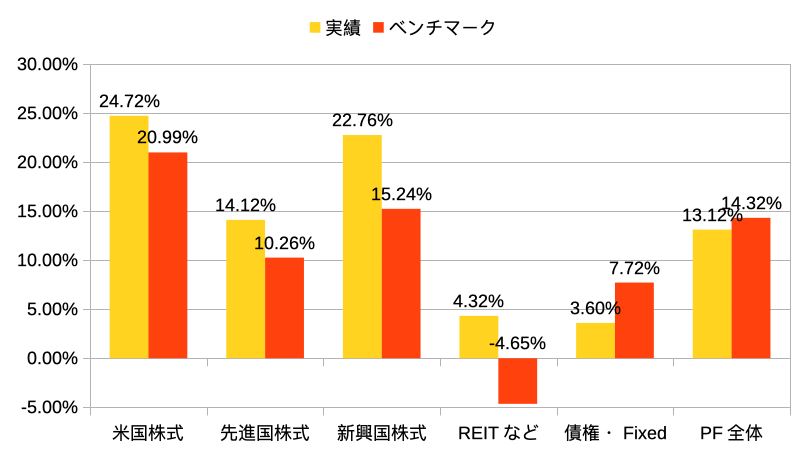

以下は主な資産クラスごとおよび運用資産全体の2020年利回りをまとめたもの(前者は税引き前リターン、後者は現時点で支払っている税金(ほとんどは配当に対するもの)を差し引いた後のリターン)。

「ベンチマーク」も過去と同様に、資産クラス別にはVTSAX、VTMGX、VEMAX、VGSLX、VBTLXを、ポートフォリオ(PF)全体に対してはバランスファンドのVASGXを採用している(VASGXの場合は分配への税引き後リターン)。

昨年と違い、各国の株式については筆者のリターンの方がベンチマークをかなり上回る結果となった。原因は詳しくは追求していないが、値動きに大きな上下動のあった年だったので、たまたま値下がったときに買い増した部分の値上がりが全体のリターンにも目に見えるくらいの違いをもたらしたのではないかと思う。「REITなど」でとくに大きな差がついているのは、昨年同様、「など」の部分がREIT分の値下がりを補ったからだろう。債権の差の理由も昨年と同じく、構成している債権の償還期間の差によるものと思われる。

ポートフォリオ全体では、2020年もまた「ベンチマーク」のVASGXを下回る結果となった。全体の6割以上を占める各国株式からのリターンではベンチマークを大きく上回っていてのこの結果は、やはり昨年までと同様、米国株式の保有率の差によるものが大きいだろう。また、2020年に関してはREITが足を引っ張ったという面もありそうだ。2020年も結局一番伸びたのは米国株式市場で、この傾向が続く限りは、より分散を重視する筆者のポートフォリオからのリターンが米国株式にtiltしたものに劣るのはやむを得ない。また、この結果を受けて分散重視という方針を変えるつもりもない。故Bogle氏の言う通り、“stay the course”あるのみである。

資産配分状況とリバランス計画

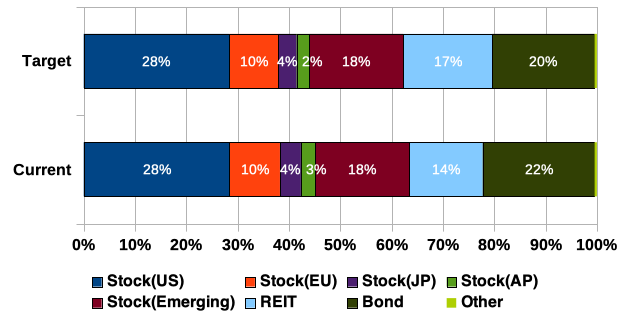

下のグラフは2020年末における筆者の運用ポートフォリオの内訳を、目標(target)ポートフォリオと並べて表したものである。

昨年頭までは目標ポートフォリオの配分を長らくいじらずにきたのだが、2020年には少し見直して、債権クラスの目標比率を30%から20%まで下げることにした。これは、昨年にも考察したように、筆者のリスク耐性を再評価した結果、もう少しリスクを取る余地があると判断したことが一つ、また、資産の総額が増えてきた結果、金額ベースで見ると市場が不調なときの「バッファ」としての役割はこのくらいの比率でも十分果たせるという結論に至ったことが一つである。現状は目標値から比べるとまだ少し比率が高いので、2021年も買い増しを控えるという形で比率を下げていくことになるだろう。

債権以上に目標値から大きく乖離しているのがREIT(など)のクラスである。乖離が起きた原因は米国REITの値下がりであることは明らかなのだが、2020年中には敢えて積極的にこのクラスをリバランスしようとはしなかった。これは、一つには筆者の運用資金拠出の都合上REIT(のfund)を購入する機会が限定されてるという個人的な事情があるのだが、Covid 19を契機とするREITの不調は今後長期に渡る構造的な変化につながるかもしれないと考えたためでもある。もしCovid後もwork from homeが常態化し、オンラインに一気にシフトした消費行動が続いていくようなら、オフィスやショッピングモールなどの需要は今後も伸びなくなるだろうし、それに対応してREITの不調も続くだろう。

2021年5月時点での注: その後さらに検討した結果、債権クラスについては比率ではなく金額の絶対値を目標とすることにした。バッファとしての役割を考えた場合、生活費や引退後のプランなどに大きな変化がない限りは、一定の金額に達したあとはそれ以上増やす意味が薄いと考えたためである(債権クラスの資産の値動きが小さいことを前提としている)。また、(米)REITについては、とくに何もしないまま気がついてみると(VGSLXの場合で)史上最高値を更新するところまで回復していた。今後についてはわからないとはいえ、結局またしても「何もしないのが最善」だったということになりそうだ。

コメントを追加