以前のblogエントリで、ESPPの税金処理に関する制度変更の罠について書いた。その際、「TaxACTがどの程度親切なのか(何か自動でやってくれるのか、そこまでいかなくてもQ&Aで注意してくれるのかとか)わからない」と書いていたが、いよいよ2014年分の確定申告をはじめることになり、この件についても実際の申告作業がどうなるのか確認できた。TaxACTについて言えば、筆者の感想としては、「一応Q&Aで注意はしてくれるが、かなりわかりにくい」。

まず、証券会社から送られてきた1099-Bの該当部分は以下のとおり(といっても金額のほとんどは伏せてあるが):

昨年はpurchase date(および直後の売却)が2回あったので2行分の報告がある。”Proceeds”は売却金額から手数料などを引いたgrossの手取り。”Cost or Other Basis”は実際の購入金額(15%割引適用後)、”Gain/Loss Amount”はこの単純な差分で、それ以外のAdjustmentはない。

一方、ESPPの制度全般についてのエントリで説明したように、ここでの”gain”のうち、「purchase date時の時価と実際の購入金額の差分」は給与扱いでordinary incomeとして報告することになる。筆者の場合、この金額はW-2のbox 1(wages)に含まれているので、給与分の申告についてはとくに気をつけないといけない個所はない。

一方、1099-Bの情報をそのまま使って申告すると二重取られになるため、capital gain/lossの計算の方を修正する必要があるのだが、そのためには、個々の購入・売却ごとの給与相当部分を求める必要がある。これには、勤め先から別途郵送されてくるForm 3922に記載されている数字を使う(筆者の勤め先の場合は給与明細の形でも提供されるのでそれを参照してもよい)。なお、W-2には合計金額しか書いていない(ESPP関連部分のみの小計も記載されているが、個々の購入分ごとの明細はない)のでその情報は使えない。

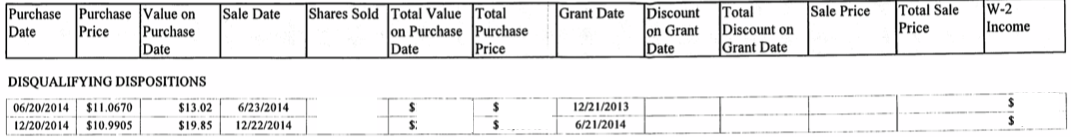

Form 3922(についている明細票)の該当部分は以下のとおり(クリックで拡大):

この右端の”W-2 Income”の値を1099-Bの調整に用いる。なお、これは”Total Value on Purchase Date”と”Total Purchase Price”との差分であり、後者が1099-Bに記載されているCost Basisである。

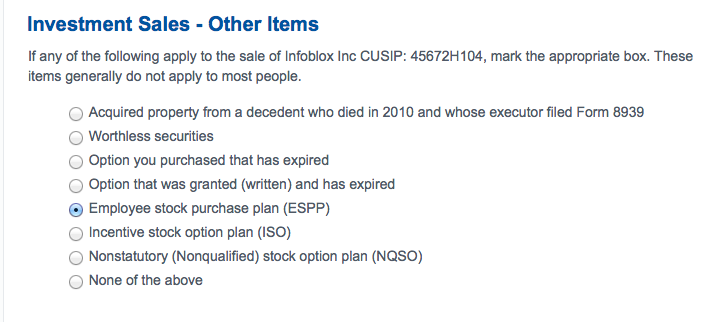

以上の情報があればTaxACTでの申告を完成させられる。まず、”Federal Q&A”から”Income”を選び、”Capital gains or losses”の”Review”をクリック、さらに”Form 8949″の”Review”をクリックして、”New Copy of Federal Form 1099-B”の”Add”をクリックする。ここで”Step-by-Step Guidance”を選び、質問に答えていく。途中までは1099-Bの内容を単純に転記すればよい。しばらく進むと以下の画面になるので、”ESPP”を選択する。

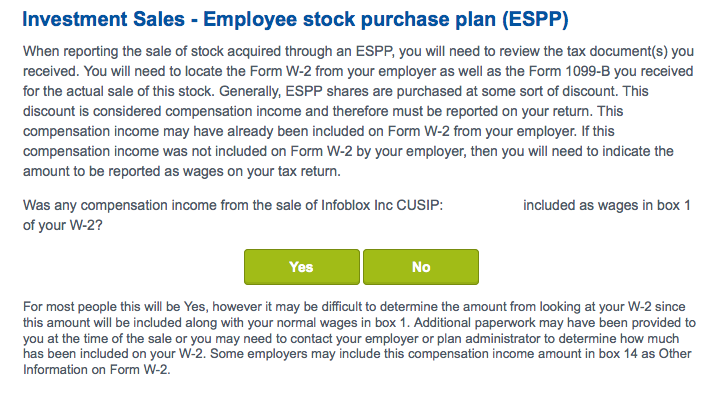

すると、ESPPに関する以下のような注意が現れる:

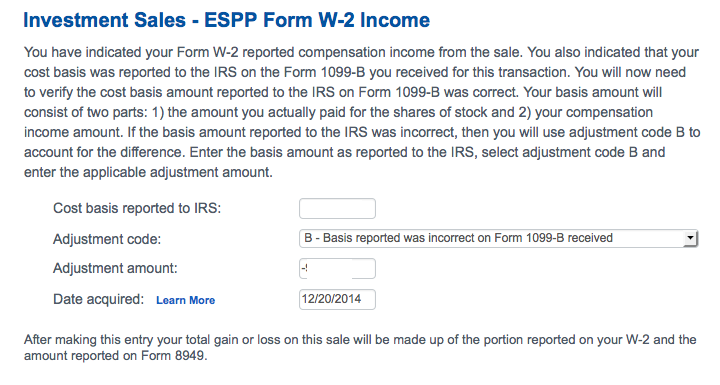

ここで”Yes”を選択するのが重要である(この画面の下の方にも「ほとんどの人にとってここはYes」と補足がある)。すると次の画面が現れるので、1099-Bに対する修正項目を入力する。

ここで、”Adjustment code”として”B”を選び、”Adjustment amount”にはForm 3922に記載されていた”W-2 Income”の値をマイナスにして記入する(マイナスを忘れると税金の3重取られになるので注意)。

あとはTaxACT任せでよい。こうすると、最終的にできあがるForm 8949 Part I, line 1の(f)に”B”が、(g)に”W-2 Income”として入力した額が記載され、(h)のgain or lossは実質の値に修正される。また、Schedule DのPart I line 1a (g)にはこの調整額の合計が記載され、(h)は実際の合計値に修正される。

なお、以上のことがわかれば、2回目以降は”Step-by-Step Guidance”ではなく”Quick Entry”を選んで1099-Bの各項目を手で入力してもいいだろう。おそらくその方が処理時間は短くて済むと思われる。この場合は”1f”に”B”を、”1g”に給与相当額を入力することが重要である。

問題は、この二重課税の罠に気がついていない人にとって、以上のようなユーザインタフェースは十分かということである。制度をあまりよく知らずに”Quick Entry”を選んでしまった人はまず確実に二重取られすると筆者は推測する。1099-B自体からでは1fや1gを埋める必要があることはうかがえない(ましてやそれらに何を入れればいいのかの情報は一切含まれていない)し、TaxACTの画面にもそれを促すような注意は見当たらない。”Additional Information”として、このcapital gain/lossがESPPによるものであることをチェックする個所はあるのだが、それ以上何か注意してくれるわけではなさそうである(ただし、この先作業を進めていくと全体のreviewの段階で何か警告してくれたりはするのかもしれない)。

“Step-by-Step Guidance”はこれよりは親切ではあるが、上に挙げた”yes/no”の画面で”yes”を選択させるところまではいいとしても、その次のadjustmentに何を記入すればいいかのガイドが不十分なように思う。制度の詳細をわかっていない人にとってはここで提供される情報だけで正解にたどり着くのは厳しいのではないだろうか。有料ソフトなのだから(といっても筆者は無料モードで使っているが…)、”you may need to contact your employer or plan administrator”などという言い訳で逃げず、もう少し頑張ってほしいものである。他のtax returnソフトがこの点でどの程度優秀なのかも気になるところである。

コメントを追加