例年、正月に前年の収支を元に家計を見直して、ついでに資産運用状況も確認することにしている。過去数年は所感を思いつくままにつぶやいて終わりという感じ(去年の例)だったのだが、2017年はそれまでとかなり違う生活スタイルで丸一年過ごしたというのと、アメリカに来て丸10年経った節目でもあるので、もう少し丁寧に検討してついでにblog化することにした。

2017年家計簿レビュー

まずいつものようにさらに1年前(2016年)と比較してみると、通常生活費が14.68%増、(緊急時には切り詰め化という意味で別枠にしている)休暇や高給電化製品などの費用はほぼ変わらずの1.54%増。生活費がかなり増えてるように見えるけど、織り込み済みの家賃の増加分と、車で事故って修理費がかさんだのとで説明がつき、他は大体誤差の範囲。したがって、消費行動の傾向と程度は概ね2016年並といっていいだろう。少し気になるところがあるとすると、去年の確認では「引っ越しが原因の一時出費」だろうと思っていた日用品関連支出が減らなかったこと。それから、2年以上前から比べると食費が去年同様大幅増で固定されているのもやや気になる。後述のように、現状の所得レベルとその増加具合からすればこの程度の支出増が家計にダメージを与えるというわけではないので、一応は現状維持でよさそうだが、外食し過ぎてないかとか、買わないで済む日用品を買ってないかとかはちょっと気にしておいてもいいかもしれない。

それと、後述のように、過去数年間は給料が割と順調に増えていたので支出が増えても問題なかったのだが、各種事情を考えると2018年にはあまり昇給が期待できないような気がしている。収入が伸び続けることを暗黙に仮定して支出を野放しにしないように、少し警戒しておく必要もあるかもしれない。

2017年資産運用レビュー

2017年の運用利回り(内部収益率で計算)は16.56%。世界中のほぼあらゆる市場が好調だった年なので、損をした人を探す方が難しそうなくらいだけど、great recessionからのV字回復をした2009年を超えて、アメリカに来てからは単年度での最高記録を更新した。(ちなみに細かくなるが、この利回り計算では、課税口座で取られている税金をなるべく正確に反映させるための割引処理をしている。この処理を除くと利回りは17.11%になる)

分野別に見ると、米国株式が相変わらず好調というのは当然として、米国外の株式がようやく復調して米国分を凌ぐ利回りになっている。とくに新興国株式が+34%と大幅に伸びたのが全体にもかなり効いていると思われる。去年までは変動も激しい上にリターンも雀の涙で、思わず見捨てたくなるような成績だったのだが、辛抱して持ち続けていたらようやく回復してくれた(2008年からの通算平均利回りだと、2016年末までがわずか1.88%だったのが、2017年末まででは8.98%になっている)。昨年頭にマイナスまで落ち込むかもと思ったREITは案の定相対的にかなり見劣りしているけど、この落ち込みは想定のうちだし、それでもプラスリターンなので上出来(それに、過去10年でいえば、当初期待したように米国株式との相関が結構低くて分散効果に貢献してくれていたので、それだけでも価値がある)。

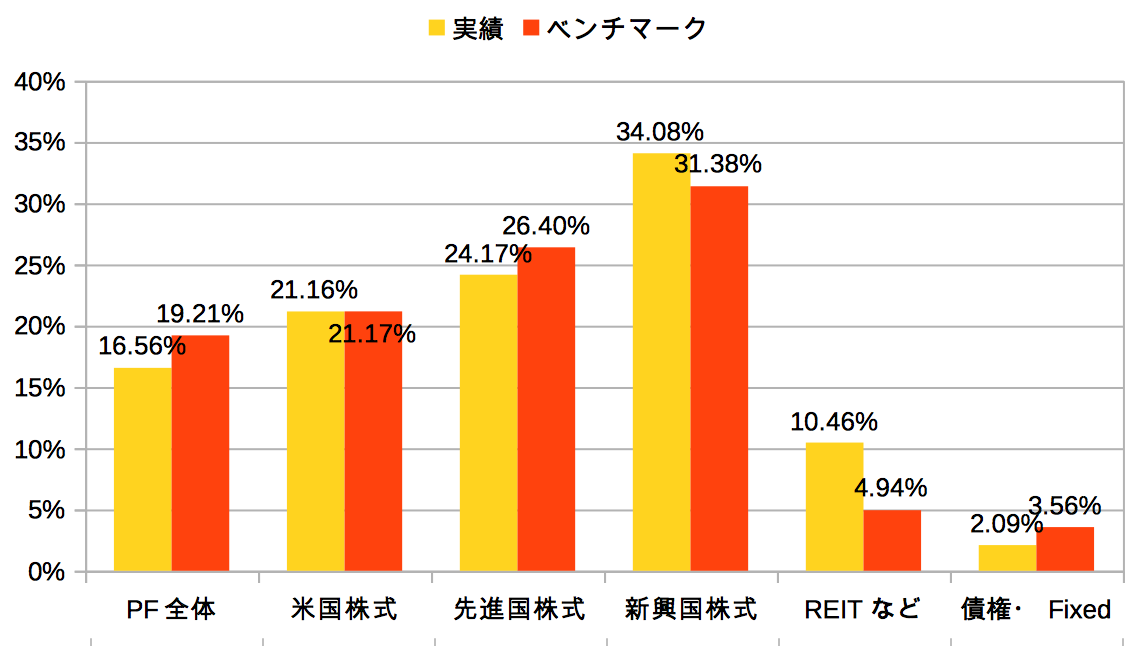

以下のグラフは、運用資産全体および主な資産クラスごとの2017年利回りをまとめたもの(ただし後者は税引き前リターン)。比較のために、内容がそれなりに似ているVanguard fundの同時期のリターンを「ベンチマーク」として並べてみた。

「全体」についてはバランスファンドのVASGX、以下VTSAX、VTMGX、VEMAX、VGSLX、VBTLXと比較している。全体でVASGXより劣っているのは、株式クラスの資産の割合の差(VASGXは8割が株式だが筆者のポートフォリオでは株式はそこまで多くない)と、去年相対的に成績の悪かったREITの効果、さらに税金部分の調整方法の差(グラフで使ったVASGXのリターンは税引き前)ではないかと思われる。ちなみに過去10年で比較すると、5.93%対5.75%(分配の課税後リターンでは5.07%)となり、VASGXを上回る結果になっている。

米株式クラスについては、筆者自身もVTSAXとそのETF equivalentであるVTIしか保有していないし、去年はまったく新規購入しなかったので、「ベンチマーク」とほぼ一致するのも当然である。(米国を除く)先進国と新興国株式の利回りに若干差があるのが気になるが、すぐにわかるような理由は見い出せなかった。おそらくは構成しているファンドや現物類の差によるものだろう。REITについては、「など」としている部分がREITよりたまたまよかったのが原因なのは明らかなのだが、この部分は本当はゼロにしたいところが諸般の事情で残っている状態なので、ポリシー的にはやや問題である。「債権」部分は、筆者の場合はsavings bondなどの”fixed income”系資産も含めて計算していて、しかも比較的短期(なので利率も低い)のものも多いので、VBTLXより低くなるのは仕方ない。

筆者の場合、市場の状況にかかわらず運用において取る行動は同じ(=余剰資金が生まれ次第、ポートフォリオのバランスを保つように注意しつつ直ちに投資)だし、いまのところ資産配分を含めてポリシーを変更する強い理由も感じていないので、以上のようなレビュー結果をもとに何か特別な行動を取るというわけでもない。それでも、REITの「など」の部分が思っていた以上に乖離を生んでいたことなど、いくつか今後微調整すべき点の発見につながったのは収穫だった。

過去10年の家計簿レビュー

アメリカに来てちょうど1年経った約9年前のblogでは、最初の1年での生活費を渡米前の見積もりと比較していた。その際、一応の中期見積もりとして以下のように考えていたと書いている:

とりあえず10年後を想定する。このときまではなんとか職を維持できたとして、そこでクビになり、かつその後がんばってもなかなか再就職できない、という事態でも、それまでに作った資産と、アルバイト程度の補助収入でなんとか食べていけられるラインを目標とする。

さらに、10年の間給料は据え置きだとして、かつ(blog内では明記しなかったが)当初見積もった生活費もそれほど変わらなかったとして、のたれ死なずにやっていけそうかを計算していた。

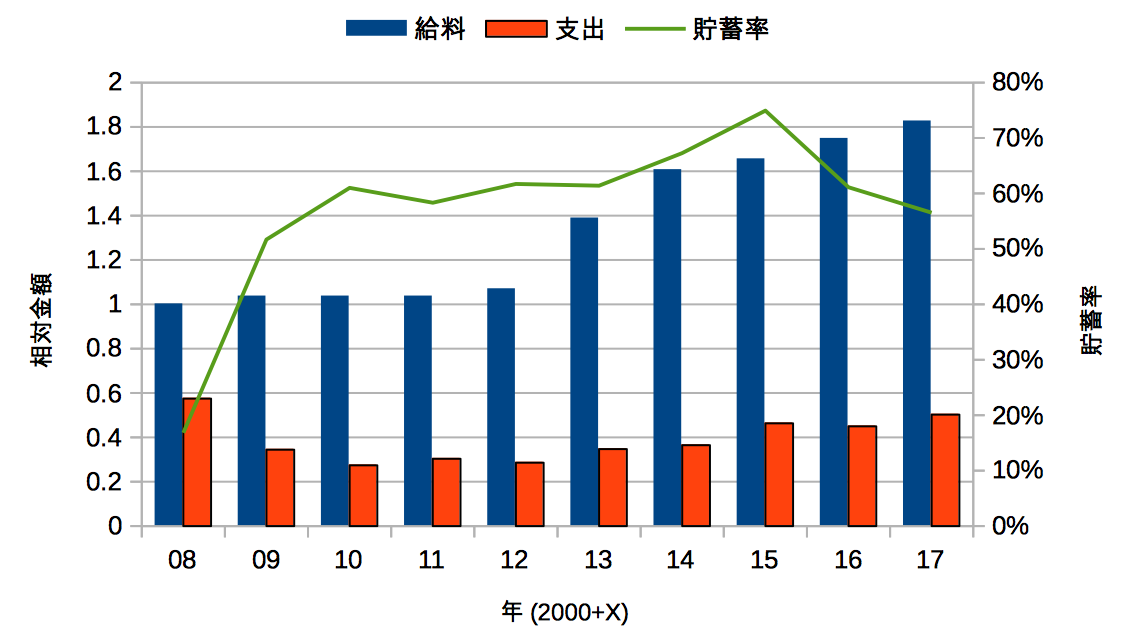

2017年末で実際に10年経ち、その想定がどの程度妥当だったかを検証できるデータが集まった。(名目)給料と支出、およびnetの収入に対する貯蓄率に注目してグラフにまとめたものが以下である:

ここで、給料と支出は、2008年の名目給与を1とした相対値。また、2013年に転職した後は、RSUやESPPといった特殊な所得も(年によっては無視できないくらいたくさん)あったのだが、これらはここでの給料の額には含まれていない。額がまちまちで全体の傾向を見る目的のためにはかえってノイズになりそうなのと、予算を考える観点からでもあてにすべきではない類の所得だからという理由による。なお、本来は給料の額も実質で計算すべきなのだが、こうした処理のせいもあって該当する税金や社会保障費の額を求めるのが簡単ではなかったため、名目値で代用している。実質値はこれから30%前後割り引いたものになるはずである。一方、貯蓄率はRSU等もすべて含めた労働収入の実質値と、そこから支出を差し引いた値との割合として計算している。たとえば2015年の値が高くなっているのは「給料」以外の収入が多かったためである。なお、1年目の支出が多いのは車購入費を含めているため(9年前のblogでは通常生活費に限定するためにこの値は省いていた)。

10年前の想定と比較すると、まず、給料は据え置きにはならず、幸いにも昇給があった(10年前にはそもそも転職することも具体的には考えていなかったが)。名目値だけで比較すれば10年前より80%以上増えている(当然その分多く課税されているので、手取りはそこまでは増えていない)。支出については、車の購入費が含まれているため突出していた1年目(2008年)を例外としてじわじわ増えてきていて、給料が増えないことを予想しながら支出が増えることをあまり考えていなかった(と思われる)のはちょっと甘かった。ただ、増えた支出を上回る伸びで給料も上がったので、貯蓄率は期間を通して60%程度を維持できている(支出が突出していた初年度を除く)。資産運用の文献でよく見られる推奨貯蓄率は高くても大体30%くらいかと思うので、生活を維持して将来に備えるという観点からは一応合格と言えるか。

10年間の支出を平均してみると、10年前の予想値との誤差は0.3%弱だった。自動車購入費を除くと予想値よりも5%ほど低くなっていたので、安全マージンを取りつつ比較的妥当な見積もりだったといえそうで、これも合格と思ってよさそうである。

なお、10年間「職を維持」するという仮定は幸運にも達成できた。その間比較的景気がよかったこともプラスだっただろうと思うが、最初の勤め先は零細非営利企業で実際にそれなりの波乱もあったし、転職後も一度大規模な全社的レイオフがあったので、給与収入に穴を開けずに10年過ごせたのはやはりラッキーだったと思う。

過去10年の資産運用レビュー

9年前のblogでは、余剰資金の運用については以下のように書いている:

さらに、毎年の給料から生活費と税金を引いた部分を将来への投資に回し、年平均6%で運用できると仮定。

当時のblogでも書いていたように、実際には渡米後いきなりgreat recessionの洗礼を浴び、ほんの数年前まではとても平均6%の利回りなどは望めない状況だったのだが、この1年の大幅高で最後に帳尻が合い、10年後の2017年末ではほぼ実現された形になっている。

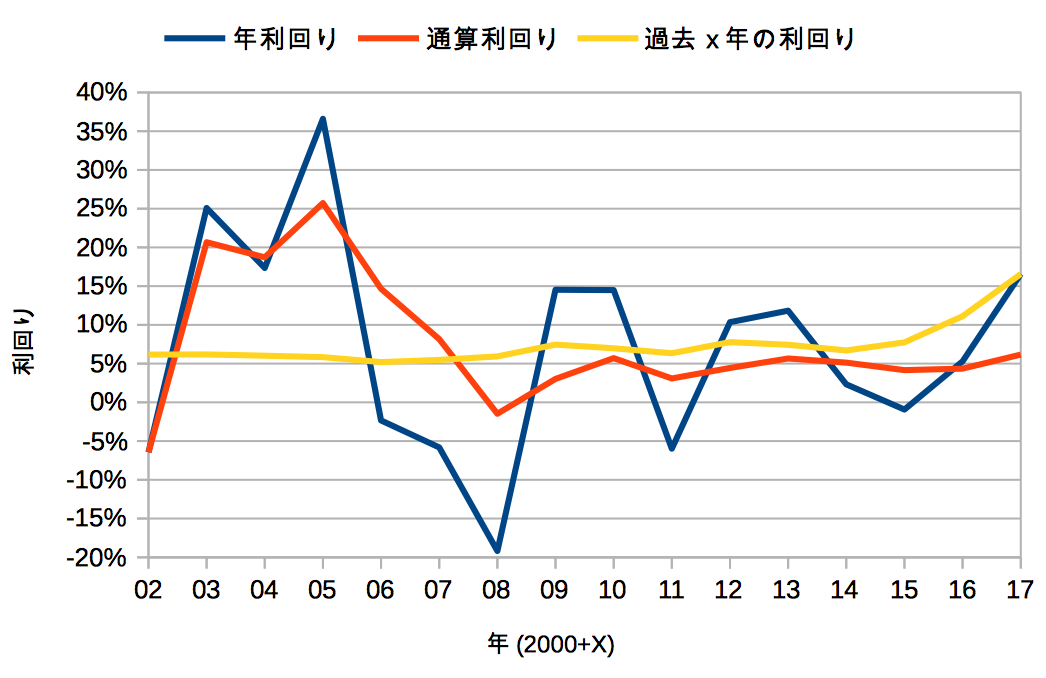

下のグラフは、筆者が資産運用デビューした2002年(当時は日本在住)からの、各年ごと、および通算と過去◯年分の運用利回り(すべて年平均、内部収益率で計算)をまとめたものである。赤線の右端が全期間の平均利回りで、これが6.16%。黄色い線の08年の値が過去10年のリターンで、これは5.93%である。過去10年に注目してみると、やはり初年度のrecessionによる落ち込みがいまに至るまで効いているが、その後は単年で見るとマイナスリターンの年があっても全期間平均では比較的安定して推移し、最後の一年で一気に伸びたことがうかがえる。

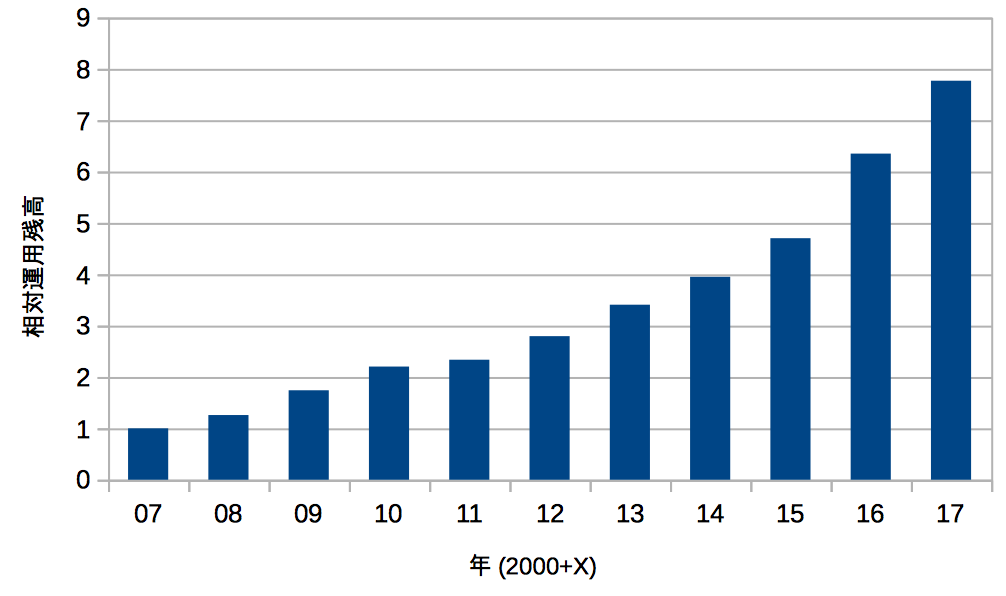

一方、次のグラフは、2007年末以降の毎年末の運用資産残高の推移を表している(2007年分を1としたときの相対値)。一見すると、10年で8倍近くになった、というような詐欺話的グラフに読めてしまいそうだが、もちろんそんなわけはなく(投入資金が初期投資のみなら6%複利でも2倍にもならない)、残高の増加の大半は給料からの流入分によるものである。実際、運用利回り自体は-20%だった2008年にも残高は増えている。

支出額が結果的にせよ当初想定した程度(未満)に収まったこと、給料は想定していた以上に増えたこと、そして運用利回りも辛うじて想定していた値程度であったことから、「それまでに作った資産(と補助収入)でなんとか食べていけられるライン」として想定していた資産額の目標は達成できた。というよりも大幅に超えられた(ちなみにこの「ライン」は、グラフ記載の相対値でいえば4.20であった。これは2015年に達成している)。そういう意味では、アメリカに来て以降10年のファイナンス全般に合格印を押してもよいかと思う。

もっとも、2017年のような全面大幅高はそうそう期待できるものではないし、いつかはわからないが少なくとも米国市場にはそのうち少なからぬ規模の調整が起きておかしくないから、今後中期的に考えると平均利回りとしてはもう少し小さな値を想定せざるを得ないだろう。ホンネを言えば、取っているリスク(全15年のリターン変動の標準偏差で13.96)を考えると平均で5-6%程度の利回りは期待したくなるところだが、「リターンは狙っても保証されない、自分で調整できるのはリスクだけ」ということをこれからも肝に銘じて、欲をかかずに貯蓄と運用に励もうと思う。

2018年予想

最後に、毎年はじめに1年間の運用の予想をつぶやいている例にならって今年も予想を記しておく(ちなみに毎年大幅にハズレている – たとえば去年はかなり弱気で+2%と予想していた)。まず、米株式は昨年ほどではないにしても今年も好調と予想する。株価は高い高いと言われて久しいけど経済全体の調子はいいしこの1年で大きく悪化しそうにも思えない。また、広く言われているように企業減税の効果が株主還元でもたらされる可能性も高そう。10%程度のリターンは期待できるのではないか。他の先進国および新興国の株式も悪くない一年になるのではと予想する。アメリカの利上げなど、とくに新興国にはマイナスになりそうな材料もあるけど、世界全体の経済の調子は落ち着いているし、何よりこれらのクラスの資産はいままでが悪すぎていたので、もう少し逆に振れる時期が続いてもおかしくないだろう。したがって両者を合わせてこれも10%程度のリターンを期待。おもに利上げのためにREITや債権類には逆風だろうけど、REITは保有比率でいえばそれほど高くないしリターンが下がるだろうとは言っても暴落のようなことは考えにくいのと、債権については短期のものも多いので下げ効果も限定的だと考える。

以上をまとめて、2018年は期待平均リターンより少し高い程度、ざっくり+8%程度の運用利回りと予想する。1年後にどれだけハズしているかが楽しみである。

コメントを追加